美聯(lián)儲宣布加息25個(gè)基點(diǎn),聯(lián)邦基金利率從1.25%-1.5%調(diào)升到1.5%-1.75%。隨后新任美聯(lián)儲主席鮑威爾發(fā)表鷹派講話。3月22日,中國央行OMO逆回購利率上調(diào)5BP至2.55%,SLF利率隔夜、七天和月度均上調(diào)5BP至3.40%、3.55%和3.90%。

核心觀點(diǎn):

1、美聯(lián)儲3月加息傳遞出兩大重要信息:經(jīng)濟(jì)和通脹預(yù)期均加強(qiáng)、年內(nèi)預(yù)計(jì)加息三到四次。3月議息會議結(jié)束,美聯(lián)儲宣布加息25個(gè)基點(diǎn),符合市場預(yù)期。此次議息會議上調(diào)2019、2020年利率以及GDP增速預(yù)期。但此次議會決議中對2018年加息次數(shù)預(yù)期分化,支持2018年加息四次成員較前次增多,年內(nèi)加息仍有超預(yù)期可能。議息會議公告發(fā)布之后,全球股指漲跌互現(xiàn),美債收益率回落,美元指數(shù)下跌金銀上漲。

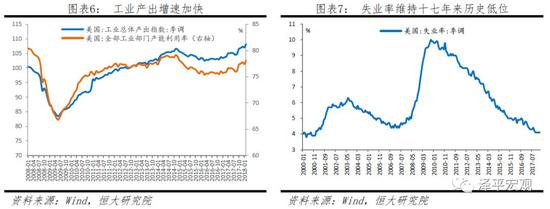

2、美國經(jīng)濟(jì)通脹邊際走強(qiáng),加息進(jìn)程加快:1)特朗普減稅政策刺激美國經(jīng)濟(jì),工業(yè)產(chǎn)出增速加快。2)非農(nóng)新增就業(yè)數(shù)據(jù)遠(yuǎn)超預(yù)期,失業(yè)率維持十七年來低位,薪資上漲。3)消費(fèi)者信心提升。4)CPI通脹指標(biāo)持續(xù)在2%以上波動(dòng),核心通脹指標(biāo)預(yù)計(jì)回升,通脹預(yù)期抬升。5)中美貿(mào)易戰(zhàn)提升進(jìn)口價(jià)格,并推升通脹。6)同時(shí),美國經(jīng)濟(jì)金融體系存在資產(chǎn)價(jià)格估值偏高、稅改帶來的財(cái)政赤字壓力、加息縮表以及貿(mào)易戰(zhàn)四大風(fēng)險(xiǎn)。

3、我們預(yù)計(jì)2018年美聯(lián)儲加息可能超預(yù)期:特朗普減稅刺激效應(yīng)、強(qiáng)勁就業(yè)數(shù)據(jù)、美聯(lián)儲上調(diào)核心PCE、中美貿(mào)易戰(zhàn)。預(yù)計(jì)今年可能加息四次,分別于3月、6月、9月、12月。

4、本次美聯(lián)儲加息后,中國央行OMO利率隨即上調(diào)5BP至2.55%,緊隨美聯(lián)儲加息。央行指出,本次加息隨行就市符合市場預(yù)期,有利于增強(qiáng)OMO利率對貨幣市場利率的傳導(dǎo)作用,有利于市場主體形成合理的利率預(yù)期、約束非理性融資行為,有利于為供給側(cè)結(jié)構(gòu)性改革和高質(zhì)量發(fā)展?fàn)I造適宜的貨幣金融環(huán)境。

5、隨著美聯(lián)儲加息縮表,中國金融去杠桿,全球流動(dòng)性正在退潮。金融寬松環(huán)境一去不返,央行、商業(yè)銀行尤其影子銀行體系創(chuàng)造的貨幣正在快速消失。那些建在沙灘上的曾經(jīng)看上去一度金碧輝煌的虛假財(cái)富帝國轟然崩坍,那些龐氏融資的美麗謊言被一一揭穿。在流動(dòng)性退潮以后,最貴最稀缺的就是流動(dòng)性:一度神秘地像宮殿一樣的金融控股集團(tuán)不斷傳出斷臂求生、影子銀行大規(guī)模收縮業(yè)務(wù)戰(zhàn)線、商業(yè)銀行亟需補(bǔ)充資本金、先知先覺的地產(chǎn)商開始降價(jià)、人們開始謹(jǐn)慎投資窖藏現(xiàn)金,曾經(jīng)取之不盡用之不竭的貨幣就這樣無聲無息地消失了。

6、當(dāng)前中國金融條件整體偏緊,實(shí)際利率趨于上升:一是,隨著金融監(jiān)管加強(qiáng),來自影子銀行及交叉金融體系的貨幣創(chuàng)造正在消失,2018年1-2月社融42303億元,比2017年1-2月下降5575億元,實(shí)體經(jīng)濟(jì)(境內(nèi)非金融企業(yè)和住戶,下同)從金融體系獲得的資金量是收縮的,2月M2增速降至8.8%;二是,實(shí)際利率上升,在加權(quán)貸款利率、債券利率等廣譜利率上升的同時(shí),PPI降至3.7%,企業(yè)實(shí)際融資成本上升,將抑制2018年經(jīng)濟(jì)和投資活動(dòng);三是,M2增速低于名義GDP增速,既表明杠桿去化,也表明貨幣政策偏緊。

7、中國金融緊縮力度超過經(jīng)濟(jì)基本面,根本的原因是公共政策部門把金融穩(wěn)定、去杠桿、調(diào)控資產(chǎn)價(jià)格泡沫和防化風(fēng)險(xiǎn)放在更加重要的位置上,這使得雖然中國經(jīng)濟(jì)復(fù)蘇力度不及美國,但。在雙支柱下,貨幣政策中性穩(wěn)健,目標(biāo)旨在逆周期調(diào)節(jié)經(jīng)濟(jì)通脹周期,宏觀審慎政策加強(qiáng),目標(biāo)旨在逆周期調(diào)節(jié)金融周期。

8、我們判斷,在財(cái)政整頓、金融去杠桿、房地產(chǎn)調(diào)控、商品去庫存等拖累下,2018年經(jīng)濟(jì)將略有回調(diào),前高后低。供給側(cè)的邏輯沒有變化,但是需求端將弱化。同時(shí)由于出口復(fù)蘇、產(chǎn)能投資觸底回升、消費(fèi)升級等支撐,2016-2018年中國經(jīng)濟(jì)總體呈“L型”觸底態(tài)勢。2019年以后的經(jīng)濟(jì)表現(xiàn)會優(yōu)于2018年,庫存周期、房地產(chǎn)周期、產(chǎn)能周期都將在2018年上半年-2019年上半年觸底,進(jìn)而開啟高質(zhì)量的新時(shí)代、新周期。

9、最近參加了幾個(gè)調(diào)研活動(dòng),發(fā)現(xiàn)越來越多的人看多中期中國經(jīng)濟(jì)改革前景,中國公共政策正在做對的事情。1、根據(jù)我18年的宏觀研究經(jīng)驗(yàn),要有基本框架、基本邏輯和基本判斷,宏觀經(jīng)濟(jì)形勢不太可能今天好,明天不好,還是有一些內(nèi)在的周期性規(guī)律和潛在態(tài)勢。2010年“增速換擋”,2014年“新5%比舊8%好”,2015年判“經(jīng)濟(jì)L型”“中國經(jīng)濟(jì)已經(jīng)接近底部”,2017年初“站在新周期的起點(diǎn)上”。2、一定要堅(jiān)持獨(dú)立客觀,這是立身之本。3、良好的狀態(tài)無非來自更專注、更勤奮、更敬業(yè)。

風(fēng)險(xiǎn)提示:美國經(jīng)濟(jì)增速不及預(yù)期;貿(mào)易政策風(fēng)險(xiǎn)

目錄

1 3月議息會議傳遞最新信息:經(jīng)濟(jì)預(yù)期加強(qiáng),預(yù)計(jì)全年加息3-4次

2 美國經(jīng)濟(jì)邊際走強(qiáng),存在經(jīng)濟(jì)過熱風(fēng)險(xiǎn),推動(dòng)加息進(jìn)程

3 加息路徑展望:年內(nèi)加息次數(shù)或超預(yù)期

4 中國的5BP加息有利于貨幣政策傳導(dǎo)、預(yù)期管理,構(gòu)建適宜的金融環(huán)境

5 中國基準(zhǔn)利率短期無跟隨上調(diào)必要,長期內(nèi)維持貨幣穩(wěn)健

6 大類資產(chǎn)走勢判斷

正文

北京時(shí)間3月22日凌晨,美聯(lián)儲宣布加息25個(gè)基點(diǎn),聯(lián)邦基金利率從1.25%-1.5%調(diào)升到1.5%-1.75%。隨后新任美聯(lián)儲主席鮑威爾發(fā)表講話。3月22日,中國央行OMO逆回購利率上調(diào)5BP至2.55%,SLF利率隔夜、七天和月度均上調(diào)5BP至3.40%、3.55%和3.90%。未來加息次數(shù)是否會改變?加息縮表路徑是什么?

1. 3月議息會議傳遞最新信息:經(jīng)濟(jì)預(yù)期加強(qiáng),預(yù)計(jì)全年加息3-4次

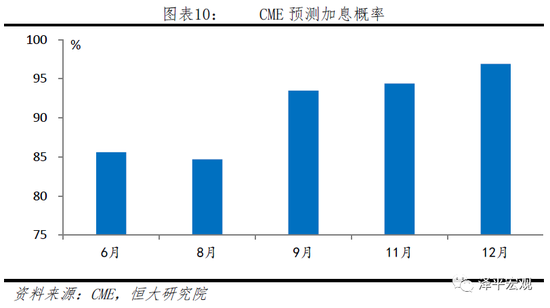

3月議息會議結(jié)束,美聯(lián)儲宣布加息25個(gè)基點(diǎn),符合市場預(yù)期,聯(lián)邦基金利率從1.25%-1.5%調(diào)升到1.5%-1.75%。本次議息會議前,CME預(yù)測3月加息概率為92.4%,市場已普遍消化3月加息信息,而對年內(nèi)加息四次預(yù)期升溫。3月議息加息如期而至,這是進(jìn)入2018年以來美聯(lián)儲首次加息,也是本輪貨幣政策正常化以來的第六次加息。

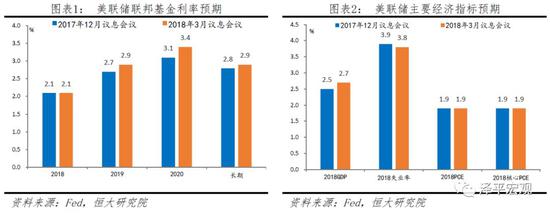

關(guān)于未來加息路徑,此次議息會議預(yù)期 2018年年底聯(lián)邦基金利率預(yù)期中位數(shù)在2.1%不變,即包括此次在內(nèi),全年預(yù)期將有三次加息,但上調(diào)2019、2020年利率預(yù)期。美聯(lián)儲提高2019年聯(lián)邦基金利率預(yù)期中位數(shù)至2.9%,即2019年加息預(yù)期從兩次提高至三次;上調(diào)2020年年底預(yù)期至3.4%(前值為3.1%),2020年預(yù)期加息次數(shù)兩次;上調(diào)更長周期預(yù)期至2.9%。

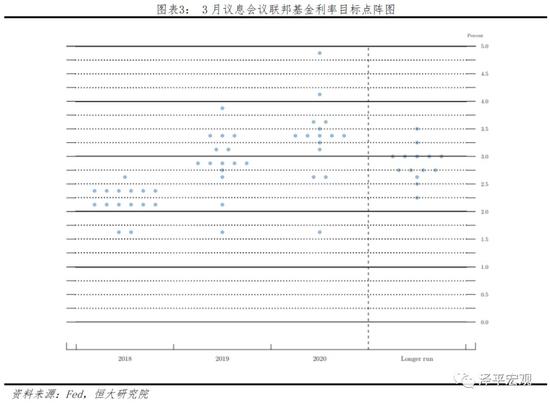

值得注意的是,此次議會決議中對2018年加息次數(shù)預(yù)期分化。15名美聯(lián)儲官員中, 7位認(rèn)為需加息四次或更多,而8位認(rèn)為需加息三次或更少。與2017年12月議息會議相比,支持2018年加息四次成員增多,年內(nèi)加息仍有超預(yù)期可能。

此外,美聯(lián)儲上調(diào)GDP增長預(yù)期、下調(diào)失業(yè)率預(yù)期、小幅上調(diào)核心通脹預(yù)期。1)GDP:短期增長預(yù)期上調(diào),長期不變。根據(jù)議息會議公告,受特朗普稅改以及基建計(jì)劃刺激、經(jīng)濟(jì)前景強(qiáng)化、就業(yè)增長強(qiáng)勁影響,美聯(lián)儲將2018年的GDP增長預(yù)期從2.5%上調(diào)至2.7%,2019年GDP增長預(yù)期從2.1%上調(diào)至2.4%,2020年和更長期GDP增長預(yù)期維持在2.0%和1.8%不變。2)失業(yè)率:長短期失業(yè)率均下調(diào)。2018年失業(yè)率預(yù)期從3.9%下調(diào)至3.8%,2019年和2020年失業(yè)率預(yù)期分別從3.9%和4.0%下調(diào)至3.6%,長期中性失業(yè)率從4.6%下調(diào)至4.5%。3)通脹:總通脹維持不變,核心通脹預(yù)期上調(diào)。預(yù)計(jì)2018個(gè)人消費(fèi)支出通脹PCE和不包含食品和能源價(jià)格的核心PCE通脹保持不變在1.9%,2019年P(guān)CE維持2.0%不變,而核心PCE從2.0%上調(diào)至2.1%,2020年P(guān)CE和核心PCE均從2.0%上調(diào)至2.1%。

美聯(lián)儲新任主席鮑威爾在隨后新聞發(fā)布就經(jīng)濟(jì)、通脹、貿(mào)易以及縮表進(jìn)行了發(fā)言,表述偏鷹派。1)經(jīng)濟(jì):鮑威爾表示當(dāng)前美國經(jīng)濟(jì)持續(xù)擴(kuò)張,就業(yè)市場依舊強(qiáng)勁,目前支持美國經(jīng)濟(jì)向好的因素主要包括更加積極的財(cái)政政策、就業(yè)增加所帶來的收入提高和消費(fèi)者信心以及逐步向好的外貿(mào)增長。2)通脹:鮑威爾強(qiáng)調(diào)對稱的2%通脹目標(biāo),表示核心通脹指標(biāo)可能將在未來幾個(gè)月有所上升,未來可能在某些時(shí)刻高于2%,并提出美聯(lián)儲委員會可以容忍短期內(nèi)超過2%目標(biāo)的通脹。3)貿(mào)易:鮑威爾表示當(dāng)前美國貿(mào)易政策不會對貨幣政策產(chǎn)生影響,但部分美聯(lián)儲官員已表達(dá)對貿(mào)易關(guān)稅的擔(dān)憂。4)縮表:美聯(lián)儲暫無意改變縮表計(jì)劃,未來將繼續(xù)按當(dāng)前規(guī)劃進(jìn)行縮表。

議息會議公告發(fā)布之后,全球股指漲跌互現(xiàn),美債收益率回落,美元指數(shù)下跌金銀上漲。受議會公告年內(nèi)三次加息預(yù)期及隨后鮑威爾新聞發(fā)布會偏鷹派影響,美股小幅下跌,標(biāo)普500指數(shù)下跌0.18%,道瓊斯工業(yè)指數(shù)下跌0.18%,納斯達(dá)克綜合指數(shù)下跌0.26%。議息會議之后,歐洲股市小幅反彈,英國富時(shí)100指數(shù)短時(shí)間內(nèi)反彈0.27%,德國DAX指數(shù)反彈0.36%。10年期美債收益率先升后降,從日內(nèi)最高點(diǎn)2.94%下降到2.88%。美元指數(shù)震蕩下跌0.8%,歐元兌美元大漲0.8%至1.2338,美元兌日元下跌0.45%至106.05,英鎊兌美元上漲1.01%至1.4141,澳元兌美元上漲1.08%至0.7765,離岸人民幣漲幅一度超280點(diǎn)。黃金價(jià)格大幅上漲1.6%至1322.20美元/盎司,布倫特油價(jià)、WTI油價(jià)均上漲超3%。

2. 美國經(jīng)濟(jì)邊際走強(qiáng),存在經(jīng)濟(jì)過熱風(fēng)險(xiǎn),推動(dòng)加息進(jìn)程

在展望未來加息路徑之前,首先必須要回答的一個(gè)問題是美國當(dāng)前經(jīng)濟(jì)到底表現(xiàn)如何?

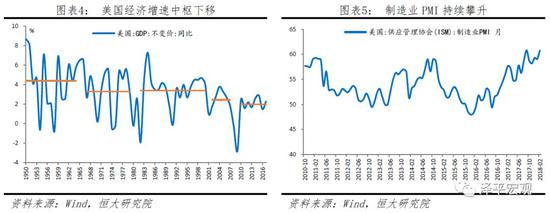

受技術(shù)進(jìn)步趨緩和人力資本結(jié)構(gòu)的影響,美國的經(jīng)濟(jì)中長期增速中樞已經(jīng)出現(xiàn)“平臺式”下移,2010年-2018年美國GDP平均增速從2002-2007年的2.5%下移至2%。從短期來看,當(dāng)前美國經(jīng)濟(jì)增速(2017年第三季度3.2%,第四季度2.5%)已經(jīng)突破了當(dāng)前2%的增速中樞。而且今年以來,我們再次明顯感覺到了強(qiáng)勁的經(jīng)濟(jì)上行。短期增速突破長期中樞意味著經(jīng)濟(jì)過熱。通脹上揚(yáng)、PMI走強(qiáng)、就業(yè)的超預(yù)期表現(xiàn)、長期國債收益率上行,都是征兆。而當(dāng)前特朗普政府減稅新政、制造業(yè)回流以及接下來若基建等政策主張落實(shí)到位的話,將為有過熱傾向的美國經(jīng)濟(jì)火上澆油。對經(jīng)濟(jì)過熱風(fēng)險(xiǎn)的擔(dān)憂將迫使美聯(lián)儲加快加息進(jìn)程。

具體來看:

(1)特朗普減稅政策刺激美國經(jīng)濟(jì)走強(qiáng),其效應(yīng)超預(yù)期,工業(yè)產(chǎn)出增速加快,主動(dòng)補(bǔ)庫存。

自2017年四季度至今,美國工業(yè)產(chǎn)出增速加快。美國工業(yè)產(chǎn)出指數(shù)自2017年四季度工業(yè)產(chǎn)出明顯增速加快,四季度月度平均同比增速達(dá)3.5%,2018年2月工業(yè)產(chǎn)出同比、環(huán)比分別4.4%和1.1%,顯著高于市場預(yù)期。產(chǎn)能利用率為78.1%,創(chuàng)2015年1月以來新高,高于預(yù)期的77.7%。

制造業(yè)服務(wù)業(yè)景氣度均有所上升,2月制造業(yè)PMI為60.8,同比、環(huán)比分別上升5.4%和2.9%,為2004年 5月以來最高水平,企業(yè)主動(dòng)補(bǔ)庫存意愿仍然較強(qiáng)。批發(fā)庫存、零售庫存均連續(xù)回升,2018年1月批發(fā)庫存環(huán)比增加0.7%,連續(xù)4個(gè)月上升,零售庫存環(huán)比提升0.8%,連續(xù)3個(gè)月上升。

(2)失業(yè)率是美聯(lián)儲關(guān)注的核心指標(biāo),近期非農(nóng)新增就業(yè)數(shù)據(jù)遠(yuǎn)超預(yù)期,失業(yè)率維持十七年來低位。

2018年2月失業(yè)率連續(xù)5月維持十七年來歷史低位4.1%,總體看美國勞動(dòng)力市場持續(xù)處于充分就業(yè)狀態(tài)、就業(yè)形勢持續(xù)向好;非農(nóng)新增就業(yè)數(shù)據(jù)超預(yù)期走高,2018年2月新增非農(nóng)就業(yè)達(dá)31.3萬人,較1月增加7.4萬,高出預(yù)期10.8萬,創(chuàng)2016年7月來單月最大增幅,近三個(gè)月美國平均新增非農(nóng)就業(yè)24萬,遠(yuǎn)超2017年均值18.2萬,美國就業(yè)市場持續(xù)穩(wěn)定增長,保持良好的景氣度。

勞動(dòng)參與率、就業(yè)率數(shù)據(jù)向好。從勞動(dòng)參與率看,目前勞動(dòng)參與率基本保持在62%-63%之間;從整體就業(yè)率來看,目前在60%-60.5%平穩(wěn)運(yùn)行,高于金融危機(jī)期間的最低點(diǎn)1.5-20個(gè)百分點(diǎn)。客觀而言,美國就業(yè)市場經(jīng)過近四年的積極表現(xiàn)之后,已接近飽和,2018年非農(nóng)新增就業(yè)人數(shù)大幅超預(yù)期情況難以持續(xù)。

(3)消費(fèi)者信心提升,強(qiáng)勁就業(yè)數(shù)據(jù)支持時(shí)薪增速上行。

美國密歇根大學(xué)消費(fèi)者信心指數(shù)自2017年12月持續(xù)上升,2018年3月該指數(shù)上升至102,創(chuàng)2004年1月以來新高。其中,現(xiàn)狀指數(shù)和預(yù)期指數(shù)較前值分別上行7.9個(gè)點(diǎn)和下行1.4個(gè)點(diǎn),但現(xiàn)狀指數(shù)和預(yù)期指數(shù)仍在歷史高位震蕩,反映了當(dāng)前市場對未來的樂觀預(yù)期,考慮到特朗普稅改對居民消費(fèi)的提振,短期內(nèi)美國消費(fèi)需求仍有擴(kuò)張的可能性。

此外,時(shí)薪同比增速自2017年10月呈現(xiàn)上升趨勢,2018年2月美國平均時(shí)薪26.75美元,環(huán)比增長0.1%,同比增長2.6%,分別低于1月的0.3%和2.8%,增幅較1月下降。盡管2月時(shí)薪增速較前值意外放緩,但超預(yù)期的就業(yè)數(shù)據(jù)將支持未來時(shí)薪加速上行。

(4)CPI通脹指標(biāo)持續(xù)在2%以上波動(dòng),核心通脹指標(biāo)預(yù)計(jì)回升,通脹預(yù)期抬升。

作為美聯(lián)儲關(guān)心的核心指標(biāo)之一,美國通脹正持續(xù)上抬。2018年2月美國CPI為2.2%,已連續(xù)6個(gè)月維持在2%的水平之上,核心CPI連續(xù)3月維持1.8%的水平,而美聯(lián)儲更為關(guān)心的PCE與核心PCE指標(biāo)自2017年下半年來波動(dòng)上行,略有抬升。

美國經(jīng)濟(jì)復(fù)蘇了6年多,但通脹仍不明顯,我們認(rèn)為可能跟中國經(jīng)濟(jì)仍在筑底、原油產(chǎn)能去化不及黑色有色、股市房市資產(chǎn)市場吸收多余流動(dòng)性、美國臨時(shí)性兼職性就業(yè)增多、前期貨幣過度寬松導(dǎo)致全球收入差距拉大制約消費(fèi)能力等有關(guān)。受當(dāng)前中國經(jīng)濟(jì)筑底向上,PPI回升、國際原油價(jià)格回升、國際經(jīng)濟(jì)復(fù)蘇貨幣政策正常化以及強(qiáng)勁非農(nóng)就業(yè)數(shù)據(jù)、時(shí)薪增速影響,預(yù)計(jì)未來核心通脹將逐步回升。此外,市場對未來通脹預(yù)期抬升,密歇根大學(xué)通脹預(yù)期指標(biāo)3月數(shù)據(jù)顯示1年期通脹預(yù)期初值達(dá)2.9%,創(chuàng)自2015年3月以來新高,而5年通脹預(yù)期初值2.5%,與2月終值持平。采用美國10年期國債利率與10年期通脹指數(shù)國債(TIPS)之差作為投資市場通脹預(yù)期參考,該值自2017年4月以來持續(xù)上行,2018年2月達(dá)2.1%,創(chuàng)自2014年8月以來新高。

但同時(shí),當(dāng)前美國經(jīng)濟(jì)仍存在三大風(fēng)險(xiǎn),一是資產(chǎn)價(jià)格泡沫,二是因稅改帶來的財(cái)政赤字壓力,三是特朗普貿(mào)易政策帶來的不確定影響。風(fēng)險(xiǎn)因素的制約,將為美聯(lián)儲加息步伐帶來負(fù)面影響。

資產(chǎn)價(jià)格調(diào)整,波動(dòng)性增加。受寬松貨幣政策影響,流動(dòng)性持續(xù)注入資本市場導(dǎo)致過去8年美國股市的持續(xù)繁榮,資本在低利率環(huán)境下追逐高風(fēng)險(xiǎn)資產(chǎn),鮑威爾在新聞發(fā)布會稱當(dāng)前美國股市部分股票價(jià)格已過高。在貨幣政策正常化的環(huán)境下,金融條件邊際收緊將導(dǎo)致高杠桿高債務(wù)部門承受壓力,股市分子盈利和分母利率賽跑,沖擊經(jīng)濟(jì)和金融市場、波動(dòng)性會增加。

稅改落地,財(cái)政壓力凸顯。特朗普稅改政策落地后,當(dāng)前美國政府面臨的財(cái)政赤字壓力已初步凸顯:自2018年來,由于赤字增加所帶來的臨時(shí)撥款法案無法通過,美國政府已兩度陷入停擺風(fēng)波。2018年2月美國財(cái)政收入環(huán)比、同比分別下降56.9%和9.4%至1556億美元,財(cái)政赤字環(huán)比、同比分別提高5.4倍和12.1%至2152億美元。此外,長端利率的抬升對政府債務(wù)不斷施壓,借債成本明顯增長,進(jìn)一步加劇了當(dāng)前美國政府壓力

特朗普貿(mào)易政策引發(fā)市場擔(dān)憂。自特朗普當(dāng)選以來,貿(mào)易保護(hù)主義時(shí)有抬頭,而在2018年3月8日,特朗普正式簽署對進(jìn)口鋼鐵和鋁產(chǎn)品分別征收25%和10%關(guān)稅的公告,隨后針對中國開展301調(diào)查,在G20會議中堅(jiān)持貿(mào)易保護(hù)主義,并在北京時(shí)間3月23日凌晨簽署針對中國進(jìn)口商品征稅政策。特朗普貿(mào)易保護(hù)政策的一系列行為引發(fā)市場對美國經(jīng)濟(jì)乃至全球經(jīng)濟(jì)放緩擔(dān)憂,負(fù)面效應(yīng)遠(yuǎn)大于正面效應(yīng)。

3. 加息路徑展望:年內(nèi)加息次數(shù)或超預(yù)期

在非農(nóng)、通脹等一系列超預(yù)期表現(xiàn)之后,3月份加息已經(jīng)被市場充分預(yù)期。當(dāng)下更應(yīng)當(dāng)關(guān)注的是美聯(lián)儲未來的加息路徑。

一是關(guān)于加息次數(shù)。本次議息會議上調(diào)未來兩年經(jīng)濟(jì)增速、下調(diào)失業(yè)率預(yù)測,鮑威爾在會后的新聞發(fā)布會指出在循序漸進(jìn)加息的同時(shí)要防范過慢加息對經(jīng)濟(jì)構(gòu)成的風(fēng)險(xiǎn),整體會議基調(diào)呈現(xiàn)中性偏鷹。此外,最新的點(diǎn)陣圖顯示美聯(lián)儲內(nèi)部對未來加息預(yù)期分化,15名美聯(lián)儲官員中,有7位認(rèn)為2018年加息4次或以上,而8位認(rèn)為加息次數(shù)應(yīng)在3次或3次以下,幾乎到了一個(gè)3次4次平分的狀態(tài),這表明未來一旦出現(xiàn)失業(yè)率向好,通脹走高的情況,美聯(lián)儲將提高2018年聯(lián)邦基金利率預(yù)期,加息次數(shù)或?qū)⑦_(dá)到四次。我們認(rèn)為,特朗普稅改新政、強(qiáng)勁就業(yè)數(shù)據(jù)、美聯(lián)儲上調(diào)核心PCE與聯(lián)邦基金利率預(yù)期依然支撐美聯(lián)儲2018年美聯(lián)儲加息超預(yù)期,后續(xù)應(yīng)密切關(guān)注美國一、二季度經(jīng)濟(jì)數(shù)據(jù)。

二是關(guān)于加息時(shí)點(diǎn)。當(dāng)前最新點(diǎn)陣圖預(yù)示2018年還將有兩次加息,市場普遍認(rèn)為美聯(lián)儲年內(nèi)加息路徑將為3月、6月和12月。而我們預(yù)計(jì)未來若失業(yè)率持續(xù)向好、時(shí)薪增速提振以及核心通脹走高,年內(nèi)將有四次加息,分別于3月、6月、9月和12月議息會議上實(shí)施。

4. 中國的5BP加息有利于貨幣政策傳導(dǎo)、預(yù)期管理,構(gòu)建適宜的金融環(huán)境

本次美聯(lián)儲加息后,當(dāng)天日間中國人民銀行進(jìn)行的公開市場操作中標(biāo)利率也上調(diào)了5個(gè)基點(diǎn)至2.55%,緊隨美聯(lián)儲之后加息。包括今日,自2015年12月17日美聯(lián)儲加息25BP以來已加息6次,我國央行公開市場操作跟隨加息4次,其中2次加息10BP、2次加息5BP。根據(jù)央行今日接受采訪指出,此次公開市場操作利率小幅上行符合市場預(yù)期,也是市場對美聯(lián)儲剛剛加息的正常反應(yīng)。

央行對本次加息作出了3點(diǎn)解讀:

第一,本次加息有助于增強(qiáng)公開市場操作利率對貨幣市場利率的傳導(dǎo)作用。我國目前貨幣市場利率持續(xù)高于公開市場操作利率,DR007與7日逆回購利率利差自17年初開始一直維持在平均約60個(gè)基點(diǎn),R007利差一直維持在接近100個(gè)基點(diǎn),近日開始有所下滑,本次公開市場操作利率隨行就市小幅上行,有助于收窄該利差、進(jìn)一步打通公開市場操作利率向貨幣市場利率的傳導(dǎo)路徑。

第二,本次加息有利于市場主體形成合理的利率預(yù)期、約束非理性融資行為。約束非理性融資是央行對加息的新表述,前3次OMO加息中僅最近1次曾表述為“避免金融機(jī)構(gòu)過度加杠桿和擴(kuò)張廣義信貸”,相對比可以看出從金融去杠桿向整個(gè)實(shí)體去杠桿深入推進(jìn)的未來政策取向。新年以來,銀行間資金面相對寬裕,近日市場寬松預(yù)期再起,杠桿有重新抬頭跡象,本次加息能夠起到進(jìn)一步強(qiáng)調(diào)政策信號、穩(wěn)定市場預(yù)期的作用。

第三,本次加息有利于為供給側(cè)結(jié)構(gòu)性改革和高質(zhì)量發(fā)展?fàn)I造適宜的貨幣金融環(huán)境。央行指出,今年以來人民銀行加強(qiáng)預(yù)調(diào)微調(diào)和預(yù)期管理,維護(hù)銀行體系流動(dòng)性合理穩(wěn)定、松緊適度,引導(dǎo)貨幣信貸和社會融資規(guī)模合理增長,這與本次加息相結(jié)合有利于為供給側(cè)結(jié)構(gòu)性改革和高質(zhì)量發(fā)展?fàn)I造適宜的貨幣金融環(huán)境,這與最新貨幣政策執(zhí)行報(bào)告中“實(shí)施好穩(wěn)健中性的貨幣政策,保持流動(dòng)性合理穩(wěn)定,管住貨幣供給總閘門,綜合運(yùn)用價(jià)、量工具和宏觀審慎政策加強(qiáng)預(yù)調(diào)微調(diào)”的新一階段政策目標(biāo)相契合。

中國當(dāng)前正處于金融周期向下的上半場,金融周期收緊是2018年的主要風(fēng)險(xiǎn),機(jī)遇則來自供給側(cè)改革推進(jìn)。本次加息有利于為供給側(cè)結(jié)構(gòu)性改革營造適宜的貨幣金融環(huán)境,再次僅加息5BP則有助于謹(jǐn)慎防范金融周期下行風(fēng)險(xiǎn)。

5. 中國基準(zhǔn)利率短期無跟隨上調(diào)必要,長期內(nèi)維持貨幣穩(wěn)健

美聯(lián)儲加息必然會給中國造成外溢效應(yīng),我們認(rèn)為當(dāng)前中國短期內(nèi)不會調(diào)整存款基本利率,后續(xù)將更加強(qiáng)調(diào)結(jié)構(gòu)化政策及創(chuàng)新型貨幣政策工具的使用,維持貨幣中性配合加強(qiáng)金融監(jiān)管。

(1)中美周期不同步,基準(zhǔn)利率短期內(nèi)無跟隨上調(diào)必要。當(dāng)前美國正處于加息周期上半場,未來政策組合從“寬貨幣+中性財(cái)政+嚴(yán)監(jiān)管”轉(zhuǎn)向“緊貨幣+寬財(cái)政+松監(jiān)管”。而與美國經(jīng)濟(jì)邊際增強(qiáng),短期存在過熱風(fēng)險(xiǎn)不同,當(dāng)前中國經(jīng)濟(jì)正呈周期性和結(jié)構(gòu)性雙筑底,處于金融周期向下的上半場,并無短期過熱風(fēng)險(xiǎn)。從經(jīng)濟(jì)通脹角度,我們預(yù)計(jì)2018年全年CPI增長2.5%左右,2月CPI同比漲幅超預(yù)期主要受春節(jié)錯(cuò)位和二月極寒天氣影響,剔除季節(jié)因素后,新漲價(jià)因素為1.8%,全年CPI將呈現(xiàn)溫和上漲的態(tài)勢,通脹不會超出3%目標(biāo)上限。匯率方面,當(dāng)前美元大幅貶值,人民幣匯率升值,因此也無貶值壓力。房地產(chǎn)銷售增速下滑,1-2月房地產(chǎn)銷售面積同比4.1%,較2017年12月回落了2個(gè)百分點(diǎn),受金融收緊和房地產(chǎn)調(diào)控影響,2018年地產(chǎn)銷售下行的壓力也較大。從各項(xiàng)基本面因素來看,基準(zhǔn)利率短期內(nèi)都無上調(diào)必要。

(2)市場操作利率將小幅上調(diào),隨行就市。目前市場利率和公開市場操作利率差隨有收攏但還是偏大,小幅上調(diào)市場操作利率是隨行就市的結(jié)果,有利于利率傳導(dǎo)渠道的疏通,也有利于市場主體形成合理的利率預(yù)期,有效發(fā)揮央行在利率市場化進(jìn)程中引導(dǎo)和調(diào)節(jié)市場利率的功能。同時(shí),目前全球大多數(shù)的發(fā)達(dá)國家貨幣政策進(jìn)入了一個(gè)加息周期,中國提高公開市場操作利率也有利于平衡資金流動(dòng)。

(3)匯率將維持合理均衡水平上的基本穩(wěn)定。2017年人民幣兌美元較年初升值了6.16%,但CFETS人民幣匯率指數(shù)僅升值0.02%,人民幣維持對一籃子貨幣匯率的基本穩(wěn)定。對美元雙邊匯率的升值與美元的整體走弱有關(guān)。央行的政策目標(biāo)在于推進(jìn)完善市場化形成機(jī)制,保持對一籃子貨幣匯率的基本穩(wěn)定的同時(shí),提高雙向浮動(dòng)的彈性,目前資本流動(dòng)形勢趨于正常,因此未來匯率大概率維持合理均衡水平上的基本穩(wěn)定,不會受到加息事件的顯著影響。

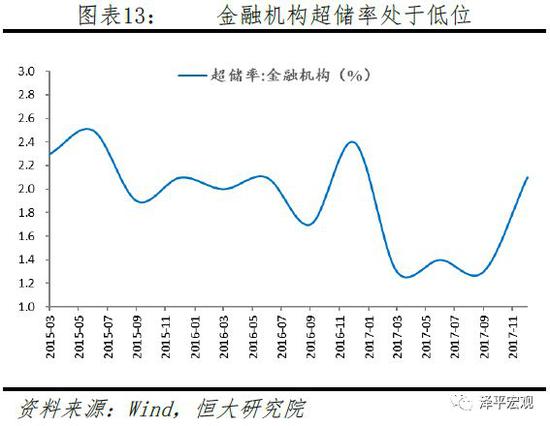

(4)量價(jià)齊升,貨幣政策將維持穩(wěn)健。超儲率中樞水平在2017年大幅下降,體現(xiàn)市場上資金的需求高于供給,流動(dòng)性處于結(jié)構(gòu)性短缺。近期MLF的超量續(xù)作和PSL的投放量增大,一定程度上緩解了流動(dòng)性的不足,市場利率中樞水平顯著下降。價(jià)格提高有利于穩(wěn)定市場預(yù)期,約束非理性融資行為,操作力度的加大,有利于對沖嚴(yán)監(jiān)管導(dǎo)致的流動(dòng)性偏緊,短期內(nèi)公開市場操作的量價(jià)齊升不會有邊際變化,貨幣政策將維持穩(wěn)健。